–Ě–į —Ä—č–Ĺ–ļ–Ķ –≥–ĺ—Ā–Ņ–ĺ–ī—Ā—ā–≤—É–Ķ—ā —ā–Ķ–ľ–į —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ĺ–Ļ —Ā—ā–į–Ī–ł–Ľ–ł–∑–į—Ü–ł–ł, –Ĺ–ĺ –Ņ—Ä–ł —ć—ā–ĺ–ľ —Ā–ĺ—Ö—Ä–į–Ĺ—Ź—é—ā—Ā—Ź –ļ—Ä–į—ā–ļ–ĺ—Ā—Ä–ĺ—á–Ĺ—č–Ķ —Ä–ł—Ā–ļ–ł –ī–Ľ—Ź —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ĺ–≥–ĺ —Ä–ĺ—Ā—ā–į, –ł –ľ—č –Ņ–ĺ-–Ņ—Ä–Ķ–∂–Ĺ–Ķ–ľ—É —Ā–ĺ–ľ–Ĺ–Ķ–≤–į–Ķ–ľ—Ā—Ź, —á—ā–ĺ —É—Ā–ł–Ľ–Ķ–Ĺ–ł–Ķ –Ľ–ł–ļ–≤–ł–ī–Ĺ–ĺ—Ā—ā–ł —Ü–Ķ–Ĺ—ā—Ä–ĺ–Ī–į–Ĺ–ļ–ĺ–≤ –≤ 2020 –≥–ĺ–ī—É —Ā–ľ–ĺ–∂–Ķ—ā –Ķ–≥–ĺ –ĺ–∂–ł–≤–ł—ā—Ć.

–í –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–ł–Ķ –ľ–Ķ—Ā—Ź—Ü—č –Ĺ–į —Ä—č–Ĺ–ļ–Ķ –≥–ĺ—Ā–Ņ–ĺ–ī—Ā—ā–≤—É–Ķ—ā —ā–Ķ–ľ–į —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ĺ–Ļ —Ā—ā–į–Ī–ł–Ľ–ł–∑–į—Ü–ł–ł: —Ü–Ķ–Ĺ—ā—Ä–į–Ľ—Ć–Ĺ—č–Ķ –Ī–į–Ĺ–ļ–ł –Ņ—Ä–ł–Ĺ—Ź–Ľ–ł —Ā–Ķ—Ä—Ć–Ķ–∑–Ĺ—č–Ķ –ľ–Ķ—Ä—č –Ņ–ĺ —Ā—ā–ł–ľ—É–Ľ–ł—Ä–ĺ–≤–į–Ĺ–ł—é —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ĺ–Ļ –į–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā–ł. –ü–ĺ –Ĺ–į—ą–ł–ľ –Ņ–ĺ–ī—Ā—á–Ķ—ā–į–ľ, –Ī–ĺ–Ľ–Ķ–Ķ 60% —Ü–Ķ–Ĺ—ā—Ä–ĺ–Ī–į–Ĺ–ļ–ĺ–≤ –ľ–ł—Ä–į –Ņ–Ķ—Ä–Ķ—ą–Ľ–ł –ļ —Ā–ľ—Ź–≥—á–Ķ–Ĺ–ł—é, –į —ć—ā–ĺ –Ĺ–į–ł–Ī–ĺ–Ľ—Ć—ą–į—Ź –ī–ĺ–Ľ—Ź —Ā–ĺ –≤—Ä–Ķ–ľ–Ķ–Ĺ –≥–Ľ–ĺ–Ī–į–Ľ—Ć–Ĺ–ĺ–≥–ĺ —Ą–ł–Ĺ–į–Ĺ—Ā–ĺ–≤–ĺ–≥–ĺ –ļ—Ä–ł–∑–ł—Ā–į. –ú–Ĺ–ĺ–≥–ł–Ķ –ł–Ĺ–≤–Ķ—Ā—ā–ĺ—Ä—č –ĺ–Ī—ä—Ź—Ā–Ĺ—Ź—é—ā —Ä–ĺ—Ā—ā —Ä—č–Ĺ–ļ–į –ĺ–Ņ–Ķ—Ä–į—Ü–ł—Ź–ľ–ł —Ä–Ķ–Ņ–ĺ –§–Ķ–ī—Ä–Ķ–∑–Ķ—Ä–≤–į –ł –Ņ–Ķ—Ä–Ķ–≥–ĺ–≤–ĺ—Ä–į–ľ–ł –ľ–Ķ–∂–ī—É –ö–ł—ā–į–Ķ–ľ –ł –°–®–ź –Ņ–ĺ —ā–ĺ—Ä–≥–ĺ–≤–ĺ–ľ—É —Ā–ĺ–≥–Ľ–į—ą–Ķ–Ĺ–ł—é. –Ě–į —Ä—č–Ĺ–ļ–Ķ —Ā–Ľ—č—ą–Ĺ–ĺ –≤—Ā—Ď –Ī–ĺ–Ľ—Ć—ą–Ķ —Ä–į–∑–≥–ĺ–≤–ĺ—Ä–ĺ–≤ –ĺ –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā–ł –≤–ĺ–∑–≤—Ä–į—ā–į –ļ —Ü–ł–ļ–Ľ–ł—á–Ķ—Ā–ļ–ł–ľ –į–ļ—Ü–ł—Ź–ľ –ł –į–ļ—ā–ł–≤–į–ľ —Ä–į–∑–≤–ł–≤–į—é—Č–ł–ľ—Ā—Ź —Ā—ā—Ä–į–Ĺ. –ě–ī–Ĺ–į–ļ–ĺ –ľ—č —Ā—á–ł—ā–į–Ķ–ľ, —á—ā–ĺ –ļ—Ä–į—ā–ļ–ĺ—Ā—Ä–ĺ—á–Ĺ—č–Ķ —Ä–ł—Ā–ļ–ł –ī–Ľ—Ź —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ĺ–≥–ĺ —Ä–ĺ—Ā—ā–į —Ā–ĺ—Ö—Ä–į–Ĺ—Ź—é—ā—Ā—Ź, –ł –ī–Ľ—Ź –≤–ĺ–∑–≤—Ä–į—ā–į –ļ —Ä–į–∑–≤–ł–≤–į—é—Č–ł–ľ—Ā—Ź —Ā—ā—Ä–į–Ĺ–į–ľ –Ĺ—É–∂–Ĺ–ĺ –Ī–ĺ–Ľ–Ķ–Ķ —Ź–≤–Ĺ–ĺ–Ķ –ĺ—Ā–Ľ–į–Ī–Ľ–Ķ–Ĺ–ł–Ķ USD. –ú—č –Ņ–ĺ-–Ņ—Ä–Ķ–∂–Ĺ–Ķ–ľ—É —Ā–ĺ–ľ–Ĺ–Ķ–≤–į–Ķ–ľ—Ā—Ź, —á—ā–ĺ —É—Ā–ł–Ľ–Ķ–Ĺ–ł–Ķ –Ľ–ł–ļ–≤–ł–ī–Ĺ–ĺ—Ā—ā–ł —Ü–Ķ–Ĺ—ā—Ä–ĺ–Ī–į–Ĺ–ļ–ĺ–≤ —Ā–ľ–ĺ–∂–Ķ—ā –≤ 2020 –≥–ĺ–ī—É –ĺ–∂–ł–≤–ł—ā—Ć —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ł–Ļ —Ä–ĺ—Ā—ā, –į –Ņ–ĺ—ā–ĺ–ľ—É –ī–Ľ—Ź —Ā—ā–ł–ľ—É–Ľ–ł—Ä–ĺ–≤–į–Ĺ–ł—Ź —ā–Ķ–ļ—É—Č–Ķ–≥–ĺ –ī–Ķ–Ľ–ĺ–≤–ĺ–≥–ĺ —Ü–ł–ļ–Ľ–į –Ņ–ĺ—ā—Ä–Ķ–Ī—É–Ķ—ā—Ā—Ź —Ą–ł—Ā–ļ–į–Ľ—Ć–Ĺ—č–Ļ —ā–ĺ–Ľ—á–ĺ–ļ.

–ö–ł—ā–į–Ļ: –≤—č–∂–ł–ī–į—ā–Ķ–Ľ—Ć–Ĺ–į—Ź –Ņ–ĺ–∑–ł—Ü–ł—Ź

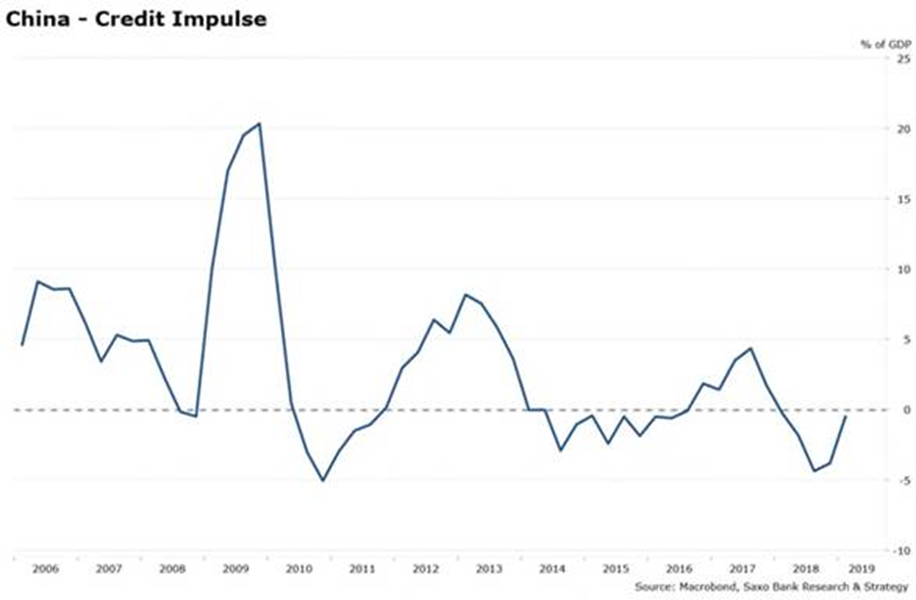

–Ē–Ľ—Ź –ź–∑–ł–ł –ĺ–ī–Ĺ–į –ł–∑ –≤–į–∂–Ĺ–Ķ–Ļ—ą–ł—Ö –Ĺ–ĺ–≤–ĺ—Ā—ā–Ķ–Ļ –∑–į –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–ł–Ķ –ľ–Ķ—Ā—Ź—Ü—č ‚Äď —ć—ā–ĺ —ā–ĺ, —á—ā–ĺ –ļ—Ä–Ķ–ī–ł—ā–Ĺ—č–Ļ –ł–ľ–Ņ—É–Ľ—Ć—Ā, –Ĺ–į—ą –ĺ–Ņ–Ķ—Ä–Ķ–∂–į—é—Č–ł–Ļ –ł–Ĺ–ī–ł–ļ–į—ā–ĺ—Ä –ī–Ľ—Ź —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł–ļ–ł –ö–ł—ā–į—Ź, –≤–Ņ–Ķ—Ä–≤—č–Ķ —Ā —á–Ķ—ā–≤–Ķ—Ä—ā–ĺ–≥–ĺ –ļ–≤–į—Ä—ā–į–Ľ–į 2017 –≥–ĺ–ī–į –ī–ĺ–Ľ–∂–Ķ–Ĺ –≤—č–Ļ—ā–ł –≤ –Ņ–Ľ—é—Ā. –°–Ķ–Ļ—á–į—Ā –ĺ–Ĺ –Ĺ–į—Ö–ĺ–ī–ł—ā—Ā—Ź –Ĺ–į —É—Ä–ĺ–≤–Ĺ–Ķ ‚Äď0,4% –í–í–ü. –Ę–į–ļ –ļ–į–ļ –ö–ł—ā–į–Ļ –ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ –Ņ—Ä–ł–ľ–Ķ—Ä–Ĺ–ĺ –∑–į —ā—Ä–Ķ—ā—Ć—é —á–į—Ā—ā—Ć –ī–ł–Ĺ–į–ľ–ł–ļ–ł –ľ–ł—Ä–ĺ–≤–ĺ–≥–ĺ —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ĺ–≥–ĺ —Ä–ĺ—Ā—ā–į, —Ä–į—Ā—ą–ł—Ä–Ķ–Ĺ–ł–Ķ –ļ—Ä–Ķ–ī–ł—ā–ĺ–≤–į–Ĺ–ł—Ź –≤ 2020 –≥–ĺ–ī—É –ī–ĺ–Ľ–∂–Ĺ–ĺ –ĺ–ļ–į–∑–į—ā—Ć –∑–į–ľ–Ķ—ā–Ĺ—č–Ļ –Ņ–ĺ–Ľ–ĺ–∂–ł—ā–Ķ–Ľ—Ć–Ĺ—č–Ļ —ć—Ą—Ą–Ķ–ļ—ā –≤ –≥–Ľ–ĺ–Ī–į–Ľ—Ć–Ĺ–ĺ–ľ –ľ–į—Ā—ą—ā–į–Ī–Ķ. –Ě–ĺ –≤ –ĺ—ā–Ľ–ł—á–ł–Ķ –ĺ—ā –Ņ—Ä–Ķ–ī—č–ī—É—Č–ł—Ö –Ņ–Ķ—Ä–ł–ĺ–ī–ĺ–≤ —Ā–Ņ–į–ī–į (2008-2010 –≥–≥., 2012-2014 –≥–≥. –ł 2016 –≥.), —ć—ā–ĺ—ā —ć—Ą—Ą–Ķ–ļ—ā –Ī—É–ī–Ķ—ā, —Ā–ļ–ĺ—Ä–Ķ–Ķ –≤—Ā–Ķ–≥–ĺ, –∑–Ĺ–į—á–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ –Ī–ĺ–Ľ–Ķ–Ķ –ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–Ĺ—č–ľ ‚Äď –Ņ–ĺ —ā—Ä–Ķ–ľ –Ņ—Ä–ł—á–ł–Ĺ–į–ľ:

‚ÄĘ –ü–Ķ—Ä–Ķ–Ĺ–ĺ—Ā –ļ—Ä–Ķ–ī–ł—ā–Ĺ–ĺ–≥–ĺ –ł–ľ–Ņ—É–Ľ—Ć—Ā–į —Ä–į–Ī–ĺ—ā–į–Ķ—ā –Ĺ–Ķ —ā–į–ļ —ć—Ą—Ą–Ķ–ļ—ā–ł–≤–Ĺ–ĺ, –ļ–į–ļ —Ä–į–Ĺ—Ć—ą–Ķ, —ā–į–ļ –ļ–į–ļ –ľ–Ĺ–ĺ–≥–ł–Ķ –Ī–į–Ĺ–ļ–ł –≤ —Ā—ā—Ä–į–Ĺ–Ķ –Ņ–Ķ—Ä–Ķ–≥—Ä—É–∂–Ķ–Ĺ—č –Ņ—Ä–ĺ–Ī–Ľ–Ķ–ľ–Ĺ—č–ľ–ł –ī–ĺ–Ľ–≥–į–ľ–ł;

‚ÄĘ –≠—Ą—Ą–Ķ–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā—Ć –ļ—Ä–Ķ–ī–ł—ā–ĺ–≤–į–Ĺ–ł—Ź –∑–į –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–ł–Ķ –≥–ĺ–ī—č –∑–Ĺ–į—á–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ –≤–ĺ–∑—Ä–ĺ—Ā–Ľ–į. –Ē–ĺ 2008 –≥–ĺ–ī–į —Ā—ā—Ä–į–Ĺ–Ķ –ī–Ľ—Ź —Ā–ĺ–∑–ī–į–Ĺ–ł—Ź –Ķ–ī–ł–Ĺ–ł—Ü—č –í–í–ü —ā—Ä–Ķ–Ī–ĺ–≤–į–Ľ–į—Ā—Ć –ĺ–ī–Ĺ–į –Ķ–ī–ł–Ĺ–ł—Ü–į –ļ—Ä–Ķ–ī–ł—ā–į. –ü–ĺ—Ā–Ľ–Ķ –ļ—Ä–ł–∑–ł—Ā–į –ī–Ľ—Ź —ć—ā–ĺ–≥–ĺ –Ĺ—É–∂–Ĺ–ĺ —É–∂–Ķ 2,5 –Ķ–ī–ł–Ĺ–ł—Ü—č –ļ—Ä–Ķ–ī–ł—ā–į. –≠—ā–ĺ –∑–Ĺ–į—á–ł—ā, —á—ā–ĺ –≤–Ľ–ł–≤–į–Ĺ–ł–Ķ –≤ —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł–ļ—É –Ī–ĺ–Ľ—Ć—ą–Ķ–≥–ĺ –ĺ–Ī—ä–Ķ–ľ–į –ļ—Ä–Ķ–ī–ł—ā–ĺ–≤ –Ī–ĺ–Ľ—Ć—ą–Ķ –Ĺ–Ķ —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź —ā–į–ļ–ł–ľ —á—É–ī–Ķ—Ā–Ĺ—č–ľ —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ–ľ, –ļ–į–ļ —Ä–į–Ĺ–Ķ–Ķ;

‚ÄĘ –Ě–Ķ–ī–ĺ—Ā—ā–į—ā–ļ–ł —Ä–į—Ā—ą–ł—Ä–Ķ–Ĺ–ł—Ź –ļ—Ä–Ķ–ī–ł—ā–ĺ–≤–į–Ĺ–ł—Ź (—Ä–ĺ—Ā—ā –ī–ĺ–Ľ–≥–ĺ–≤–ĺ–Ļ –Ĺ–į–≥—Ä—É–∑–ļ–ł –ł —Ā—ā–ĺ–ł–ľ–ĺ—Ā—ā–ł –ĺ–Ī—Ā–Ľ—É–∂–ł–≤–į–Ĺ–ł—Ź –ī–ĺ–Ľ–≥–ĺ–≤ –≤ —á–į—Ā—ā–Ĺ–ĺ–ľ —Ā–Ķ–ļ—ā–ĺ—Ä–Ķ) –Ĺ–į—á–ł–Ĺ–į—é—ā –Ņ–Ķ—Ä–Ķ–≤–Ķ—ą–ł–≤–į—ā—Ć –ī–ĺ—Ā—ā–ĺ–ł–Ĺ—Ā—ā–≤–į (—Ā–Ĺ–ł–∂–Ķ–Ĺ–ł–Ķ —Ā—ā–į–≤–ĺ–ļ –ł —É–≤–Ķ–Ľ–ł—á–Ķ–Ĺ–ł–Ķ –Ľ–ł–ļ–≤–ł–ī–Ĺ–ĺ—Ā—ā–ł).

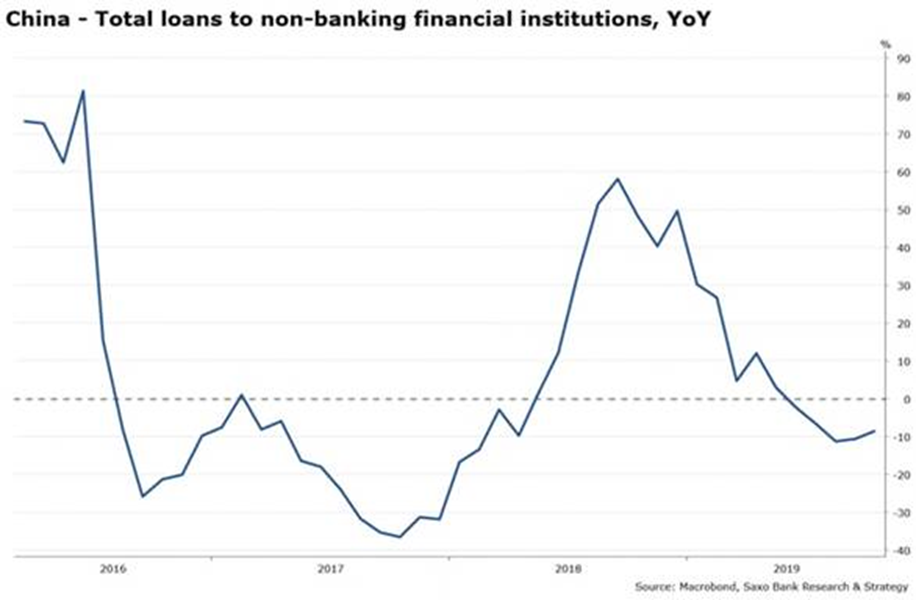

–ö —ā–ĺ–ľ—É –∂–Ķ –≤–Ľ–į—Ā—ā–ł –Ķ—Č–Ķ –Ĺ–Ķ –Ņ–ĺ–Ľ–Ĺ–ĺ—Ā—ā—Ć—é –ĺ—ā–ļ–į–∑–į–Ľ–ł—Ā—Ć –ĺ—ā —Ą–ł–Ĺ–į–Ĺ—Ā–ĺ–≤–ĺ–≥–ĺ –ī–Ķ–Ľ–Ķ–≤–Ķ—Ä–Ķ–ī–∂–ł–Ĺ–≥–į. –ē—Ā–Ľ–ł –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į—ā—Ć –ļ–į–ļ –Ņ–ĺ–ļ–į–∑–į—ā–Ķ–Ľ—Ć —Ā–Ĺ–ł–∂–Ķ–Ĺ–ł—Ź –ī–ĺ–Ľ–≥–ĺ–≤–ĺ–Ļ –Ĺ–į–≥—Ä—É–∑–ļ–ł –Ņ–Ķ—Ä–Ķ—Ö–ĺ–ī –∑–į–Ļ–ľ–ĺ–≤ –ļ –Ĺ–Ķ–Ī–į–Ĺ–ļ–ĺ–≤—Ā–ļ–ł–ľ —Ą–ł–Ĺ–į–Ĺ—Ā–ĺ–≤—č–ľ –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł—Ź–ľ, —ā–ĺ –ľ–ĺ–∂–Ĺ–ĺ —É–≤–ł–ī–Ķ—ā—Ć —Ā–ł–Ľ—Ć–Ĺ—č–Ļ —Ā–ļ–į—á–ĺ–ļ –ł—Ö –ĺ–Ī—ä–Ķ–ľ–į –≤ 2018 –≥–ĺ–ī—É (–≤ –≥–ĺ–ī–ĺ–≤–ĺ–ľ –ł—Ā—á–ł—Ā–Ľ–Ķ–Ĺ–ł–ł), –į —Ā —Ā–Ķ—Ä–Ķ–ī–ł–Ĺ—č 2019-–≥–ĺ –≤–ĺ–∑–≤—Ä–į—Č–Ķ–Ĺ–ł–Ķ –ī–Ķ–Ľ–Ķ–≤–Ķ—Ä–Ķ–ī–∂–ł–Ĺ–≥–į (–ĺ–Ī—Č–ł–Ļ –ĺ–Ī—ä–Ķ–ľ –∑–į–Ļ–ľ–ĺ–≤ –≤ –Ĺ–Ķ–Ī–į–Ĺ–ļ–ĺ–≤—Ā–ļ–ł—Ö —Ą–ł–Ĺ–į–Ĺ—Ā–ĺ–≤—č—Ö –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł—Ź—Ö –≤ –ĺ–ļ—ā—Ź–Ī—Ä–Ķ —Ā–Ĺ–ł–∑–ł–Ľ—Ā—Ź –Ĺ–į 8,4% –≥/–≥). –ē—Ā–Ľ–ł –Ĺ–Ķ —Ā—á–ł—ā–į—ā—Ć –ľ–į–Ľ–ĺ–∑–Ĺ–į—á–ł–ľ—č–Ķ –Ņ–ĺ–Ņ—Ä–į–≤–ļ–ł, –≤—Ä–ĺ–ī–Ķ —Ā–Ĺ–ł–∂–Ķ–Ĺ–ł—Ź –≤ –Ĺ–ĺ—Ź–Ī—Ä–Ķ —Ā—ā–į–≤–ļ–ł –Ņ–ĺ –≥–ĺ–ī–ł—á–Ĺ—č–ľ –∑–į–Ļ–ľ–į–ľ –Ņ—Ä–ĺ–≥—Ä–į–ľ–ľ—č —Ā—Ä–Ķ–ī–Ĺ–Ķ—Ā—Ä–ĺ—á–Ĺ–ĺ–≥–ĺ –ļ—Ä–Ķ–ī–ł—ā–ĺ–≤–į–Ĺ–ł—Ź (MLF), –ľ—č –ĺ–∂–ł–ī–į–Ķ–ľ, —á—ā–ĺ –Ě–į—Ä–ĺ–ī–Ĺ—č–Ļ –Ī–į–Ĺ–ļ –ö–ł—ā–į—Ź –Ī—É–ī–Ķ—ā –≤ –ļ–ĺ–Ĺ—Ü–Ķ —ć—ā–ĺ–≥–ĺ –ł –Ĺ–į—á–į–Ľ–Ķ —Ā–Ľ–Ķ–ī—É—é—Č–Ķ–≥–ĺ –≥–ĺ–ī–į –∑–į–Ĺ–ł–ľ–į—ā—Ć –≤—č–∂–ł–ī–į—ā–Ķ–Ľ—Ć–Ĺ—É—é –Ņ–ĺ–∑–ł—Ü–ł—é.

–ě—Ā—ā–į–Ľ—Ć–Ĺ–ĺ–Ļ –ľ–ł—Ä: –Ņ—Ä–ł—Ā—ā–į–Ľ—Ć–Ĺ–ĺ —Ā–Ľ–Ķ–ī–ł–ľ –∑–į –ď–Ķ—Ä–ľ–į–Ĺ–ł–Ķ–Ļ

–≠–ļ–ĺ–Ĺ–ĺ–ľ–ł–ļ–į –ē–≤—Ä–ĺ–Ņ—č –ĺ—Ā—ā–į–Ķ—ā—Ā—Ź —Ā–Ľ–į–Ī–ĺ–Ļ. –ú—č —Ā—á–ł—ā–į–Ķ–ľ, —á—ā–ĺ —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ł–Ļ —Ä–ĺ—Ā—ā –ē–≤—Ä–ĺ–∑–ĺ–Ĺ—č –∑–į —á–Ķ—ā–≤–Ķ—Ä—ā—č–Ļ –ļ–≤–į—Ä—ā–į–Ľ (–≤ –ļ–≤–į—Ä—ā–į–Ľ—Ć–Ĺ–ĺ–ľ –ł—Ā—á–ł—Ā–Ľ–Ķ–Ĺ–ł–ł) –ĺ–ļ–į–∂–Ķ—ā—Ā—Ź –Ī–Ľ–ł–∑–ļ–ł–ľ –ļ –Ĺ—É–Ľ—é. –Ď–ĺ–Ľ—Ć—ą–Ķ –≤—Ā–Ķ–≥–ĺ –Ĺ–į—Ā –Ī–Ķ—Ā–Ņ–ĺ–ļ–ĺ–ł—ā –Ĺ–į—Ä–į—Ā—ā–į—é—Č–į—Ź —Ä–į–∑–Ĺ–ł—Ü–į –ľ–Ķ–∂–ī—É —Ā—ā—Ä–į–Ĺ–į–ľ–ł, —É—Ā—ā–ĺ–Ļ—á–ł–≤—č–ľ–ł –ļ –≤–Ĺ–Ķ—ą–Ĺ–ł–ľ –Ĺ–Ķ–Ņ—Ä–ł—Ź—ā–Ĺ–ĺ—Ā—ā—Ź–ľ (–§—Ä–į–Ĺ—Ü–ł–Ķ–Ļ, –ė—Ā–Ņ–į–Ĺ–ł–Ķ–Ļ –ł –ü–ĺ—Ä—ā—É–≥–į–Ľ–ł–Ķ–Ļ) –ł —ā–Ķ–ľ–ł, –ļ—ā–ĺ –ł—Ā–Ņ—č—ā—č–≤–į–Ķ—ā –ł —Ü–ł–ļ–Ľ–ł—á–Ķ—Ā–ļ–ł–Ķ, –ł —Ā—ā—Ä—É–ļ—ā—É—Ä–Ĺ—č–Ķ —ā—Ä—É–ī–Ĺ–ĺ—Ā—ā–ł (–ĺ—Ā–ĺ–Ī–Ķ–Ĺ–Ĺ–ĺ –ď–Ķ—Ä–ľ–į–Ĺ–ł–Ķ–Ļ). –í –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–ł–Ķ –ī–Ĺ–ł –Ņ–ĺ—Ź–≤–ł–Ľ–ł—Ā—Ć –Ņ—Ä–ł–∑–Ĺ–į–ļ–ł —ā–ĺ–≥–ĺ, —á—ā–ĺ –Ĺ–Ķ–ľ–Ķ—Ü–ļ–į—Ź —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł–ļ–į –ī–ĺ—Ā—ā–ł–≥–Ľ–į –ī–Ĺ–į –ł —Ā–ļ–ĺ—Ä–ĺ —Ā—ā–į–Ĺ–Ķ—ā –Ľ—É—á—ą–Ķ. –°—ā—Ä–į–Ĺ–į –ł–∑–Ī–Ķ–∂–į–Ľ–į —ā–Ķ—Ö–Ĺ–ł—á–Ķ—Ā–ļ–ĺ–Ļ —Ä–Ķ—Ü–Ķ—Ā—Ā–ł–ł –∑–į —ā—Ä–Ķ—ā–ł–Ļ –ļ–≤–į—Ä—ā–į–Ľ –Ī–Ľ–į–≥–ĺ–ī–į—Ä—Ź –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–ł—é —Ā–Ņ—Ä–ĺ—Ā–į –ł–∑ –í–Ķ–Ľ–ł–ļ–ĺ–Ī—Ä–ł—ā–į–Ĺ–ł–ł –ł –Ę—É—Ä—Ü–ł–ł, –į —Ā—É–ī—Ź –Ņ–ĺ –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–ł–ľ –ī–į–Ĺ–Ĺ—č–ľ –ĺ –Ņ–ĺ—ā—Ä–Ķ–Ī–ł—ā–Ķ–Ľ—Ć—Ā–ļ–ĺ–Ļ —É–≤–Ķ—Ä–Ķ–Ĺ–Ĺ–ĺ—Ā—ā–ł, –≥–ĺ—ā–ĺ–≤–Ĺ–ĺ—Ā—ā—Ć –ļ —ā—Ä–į—ā–į–ľ –≤—Ā—Ď –Ķ—Č–Ķ –≤—č—Ā–ĺ–ļ–į.

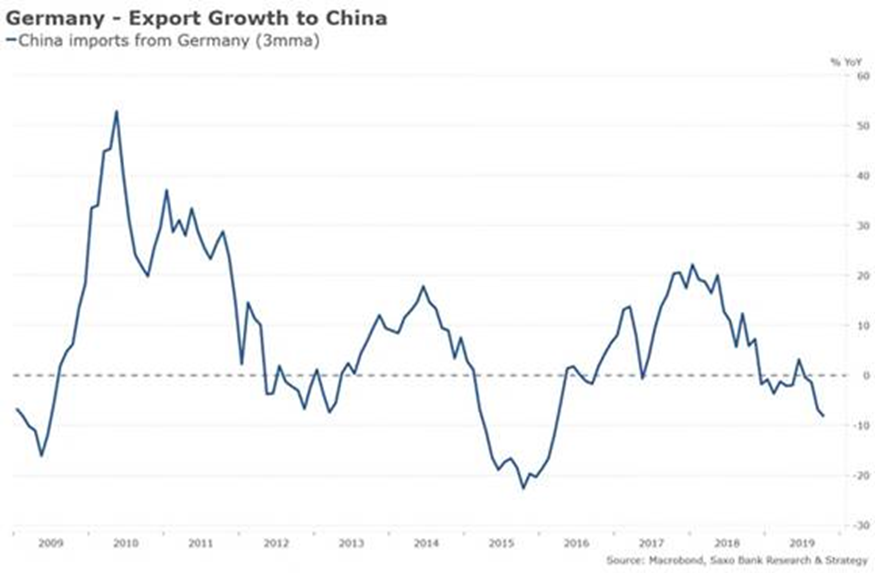

–ě–ī–Ĺ–į–ļ–ĺ –ľ—č –Ņ–ĺ–Ľ–į–≥–į–Ķ–ľ, —á—ā–ĺ —Ö—É–ī—ą–Ķ–Ķ –ī–Ľ—Ź –ď–Ķ—Ä–ľ–į–Ĺ–ł–ł –Ķ—Č–Ķ –≤–Ņ–Ķ—Ä–Ķ–ī–ł. –° —Ü–ł–ļ–Ľ–ł—á–Ķ—Ā–ļ–ĺ–Ļ —ā–ĺ—á–ļ–ł –∑—Ä–Ķ–Ĺ–ł—Ź –Ĺ–į —Ā—ā—Ä–į–Ĺ—É –≤—Ā—Ď –Ķ—Č–Ķ –ī–į–≤–ł—ā –∑–į–ľ–Ķ–ī–Ľ–Ķ–Ĺ–ł–Ķ –≤ –ö–ł—ā–į–Ķ ‚Äď —Ā–į–ľ–ĺ–ľ –≤–į–∂–Ĺ–ĺ–ľ –Ķ–Ķ —ā–ĺ—Ä–≥–ĺ–≤–ĺ–ľ –Ņ–į—Ä—ā–Ĺ–Ķ—Ä–Ķ, —Ā –ĺ–Ī—Č–ł–ľ –ĺ–Ī–ĺ—Ä–ĺ—ā–ĺ–ľ —ā–ĺ—Ä–≥–ĺ–≤–Ľ–ł –ĺ–ļ–ĺ–Ľ–ĺ 200 –ľ–Ľ—Ä–ī –Ķ–≤—Ä–ĺ. –ü–ĺ –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–ł–ľ –ī–į–Ĺ–Ĺ—č–ľ, —ć–ļ—Ā–Ņ–ĺ—Ä—ā –ł–∑ –ď–Ķ—Ä–ľ–į–Ĺ–ł–ł –≤ –ö–ł—ā–į–Ļ –Ņ—Ä–ĺ–ī–ĺ–Ľ–∂–į–Ķ—ā —Ā–ĺ–ļ—Ä–į—Č–į—ā—Ć—Ā—Ź (‚Äď8,2% –≥/–≥ –≤ –ĺ–ļ—ā—Ź–Ī—Ä–Ķ), –ł –Ņ–ĺ—Ö–ĺ–∂–Ķ, —á—ā–ĺ –≤ —Ā–Ľ–Ķ–ī—É—é—Č–Ķ–ľ –ľ–Ķ—Ā—Ź—Ü–Ķ —Ā–ł—ā—É–į—Ü–ł—Ź —Ā—ā–į–Ĺ–Ķ—ā –Ķ—Č–Ķ —Ö—É–∂–Ķ, —á—ā–ĺ –ľ–ĺ–∂–Ķ—ā –Ņ—Ä–ł–≤–Ķ—Ā—ā–ł –≤ –ī–Ķ–ļ–į–Ī—Ä–Ķ –ł–Ľ–ł —Ź–Ĺ–≤–į—Ä–Ķ –ļ –Ĺ–ĺ–≤–ĺ–ľ—É –Ņ–į–ī–Ķ–Ĺ–ł—é –ł–Ĺ–ī–Ķ–ļ—Ā–į –ī–Ķ–Ľ–ĺ–≤–ĺ–Ļ –į–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā–ł (PMI) –≤ –ĺ–Ī—Ä–į–Ī–į—ā—č–≤–į—é—Č–Ķ–Ļ –Ņ—Ä–ĺ–ľ—č—ą–Ľ–Ķ–Ĺ–Ĺ–ĺ—Ā—ā–ł –ď–Ķ—Ä–ľ–į–Ĺ–ł–ł.

–í —Ā—ā—Ä—É–ļ—ā—É—Ä–Ĺ–ĺ–ľ –∂–Ķ —Ā–ľ—č—Ā–Ľ–Ķ –∑–į–ľ–Ķ—ā–Ĺ–ĺ —É—Ö—É–ī—ą–Ķ–Ĺ–ł–Ķ –ļ–į—á–Ķ—Ā—ā–≤–į –í–í–ü: –Ĺ–Ķ—Ö–≤–į—ā–ļ–į –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ü–ł–Ļ –ł –≤–Ĺ—É—ā—Ä–Ķ–Ĺ–Ĺ–Ķ–≥–ĺ —Ā–Ņ—Ä–ĺ—Ā–į –≤–ĺ–∑–ľ–Ķ—Č–į–Ķ—ā—Ā—Ź –Ņ—Ä–į–≤–ł—ā–Ķ–Ľ—Ć—Ā—ā–≤–Ķ–Ĺ–Ĺ—č–ľ–ł —ā—Ä–į—ā–į–ľ–ł, —á—ā–ĺ –Ņ–ĺ–ī—á–Ķ—Ä–ļ–ł–≤–į–Ķ—ā —Ā–Ĺ–ł–∂–Ķ–Ĺ–ł–Ķ —É–≤–Ķ—Ä–Ķ–Ĺ–Ĺ–ĺ—Ā—ā–ł –Ī–ł–∑–Ĺ–Ķ—Ā–į. –ö—Ä–ĺ–ľ–Ķ —ā–ĺ–≥–ĺ, –ď–Ķ—Ä–ľ–į–Ĺ–ł—Ź –ī–ĺ —Ā–ł—Ö –Ņ–ĺ—Ä –Ĺ–Ķ –∑–į–Ĺ—Ź–Ľ–į—Ā—Ć –Ņ—Ä–ĺ–Ī–Ľ–Ķ–ľ–ĺ–Ļ –Ĺ–Ķ–Ņ—Ä–į–≤–ł–Ľ—Ć–Ĺ–ĺ–≥–ĺ —Ä–į—Ā–Ņ—Ä–Ķ–ī–Ķ–Ľ–Ķ–Ĺ–ł—Ź –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ü–ł–Ļ –≤ –ł—Ā—Ā–Ľ–Ķ–ī–ĺ–≤–į–Ĺ–ł—Ź. –•–ĺ—ā—Ź —Ā—ā—Ä–į–Ĺ–į –≤—č—Ā–ĺ–ļ–ĺ —Ä–į—Ā–Ņ–ĺ–Ľ–ĺ–∂–Ķ–Ĺ–į –≤ —Ä–Ķ–Ļ—ā–ł–Ĺ–≥–Ķ —ā–į–ļ–ł—Ö –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ü–ł–Ļ, 50% –ł—Ö –ł–ī–Ķ—ā –≤ –Ņ—Ä–ĺ–Ī–Ľ–Ķ–ľ–Ĺ—É—é –į–≤—ā–ĺ–ľ–ĺ–Ī–ł–Ľ—Ć–Ĺ—É—é –ĺ—ā—Ä–į—Ā–Ľ—Ć, –ĺ—Ā—ā–į–≤–Ľ—Ź—Ź –ł–Ĺ—Ą–ĺ—Ä–ľ–į—Ü–ł–ĺ–Ĺ–Ĺ—č–Ķ —ā–Ķ—Ö–Ĺ–ĺ–Ľ–ĺ–≥–ł–ł —Ö—Ä–ĺ–Ĺ–ł—á–Ķ—Ā–ļ–ł –Ĺ–Ķ–ī–ĺ—Ą–ł–Ĺ–į–Ĺ—Ā–ł—Ä–ĺ–≤–į–Ĺ–Ĺ—č–ľ–ł. –í –ĺ—Ā–Ĺ–ĺ–≤–Ĺ–ĺ–ľ –ł–ľ–Ķ–Ĺ–Ĺ–ĺ –Ņ–ĺ—ć—ā–ĺ–ľ—É –ď–Ķ—Ä–ľ–į–Ĺ–ł—Ź –ĺ—ā—Ā—ā–į–Ķ—ā –≤ –ł–Ĺ–Ĺ–ĺ–≤–į—Ü–ł–ĺ–Ĺ–Ĺ—č—Ö –ĺ—ā—Ä–į—Ā–Ľ—Ź—Ö –ĺ—ā –ź–∑–ł–ł –≤–ĺ–ĺ–Ī—Č–Ķ –ł –ö–ł—ā–į—Ź –≤ —á–į—Ā—ā–Ĺ–ĺ—Ā—ā–ł. –Ě–į–∑–≤–į—ā—Ć –Ķ–Ķ –Ĺ–ĺ–≤—č–ľ ¬ę–Ī–ĺ–Ľ—Ć–Ĺ—č–ľ –ē–≤—Ä–ĺ–Ņ—謼 –Ī—č–Ľ–ĺ –Ī—č –Ņ—Ä–Ķ—É–≤–Ķ–Ľ–ł—á–Ķ–Ĺ–ł–Ķ–ľ, –Ĺ–ĺ –ĺ—á–Ķ–≤–ł–ī–Ĺ–ĺ, —á—ā–ĺ –ĺ–Ĺ–į –Ņ–Ķ—Ä–Ķ—Ā—ā–į–Ķ—ā –Ī—č—ā—Ć –Ľ–ĺ–ļ–ĺ–ľ–ĺ—ā–ł–≤–ĺ–ľ —Ä–Ķ–≥–ł–ĺ–Ĺ–į –ł –≤ –ĺ–Ī–ĺ–∑—Ä–ł–ľ–ĺ–ľ –Ī—É–ī—É—Č–Ķ–ľ –Ĺ–Ķ —Ā–ľ–ĺ–∂–Ķ—ā –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–ł—ā—Ć –Ņ—Ä–ĺ—ą–Ľ—č–Ķ —ā–Ķ–ľ–Ņ—č —Ä–į–∑–≤–ł—ā–ł—Ź —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł–ļ–ł.

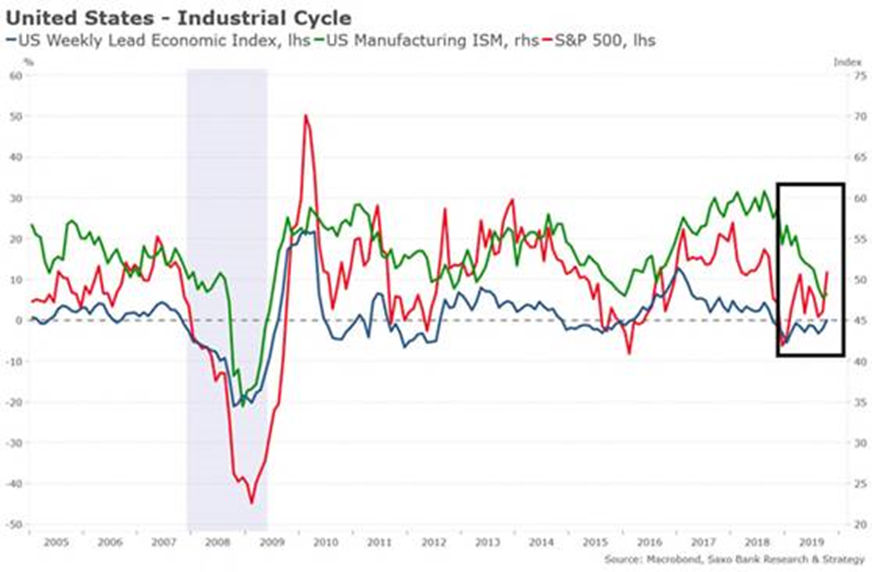

–í –°–®–ź –ī–Ľ—Ź —Ä–Ķ—Ü–Ķ—Ā—Ā–ł–ł –≤ 2020 –≥–ĺ–ī—É –Ĺ–Ķ —ā–į–ļ —É–∂ –ľ–Ĺ–ĺ–≥–ĺ –ĺ—Ā–Ĺ–ĺ–≤–į–Ĺ–ł–Ļ. –Ď–ĺ–Ľ—Ć—ą–ł–Ĺ—Ā—ā–≤–ĺ –ĺ–Ņ–Ķ—Ä–Ķ–∂–į—é—Č–ł—Ö –ł–Ĺ–ī–ł–ļ–į—ā–ĺ—Ä–ĺ–≤ —É–ļ–į–∑—č–≤–į—é—ā –Ĺ–į –∑–į–ľ–Ķ–ī–Ľ–Ķ–Ĺ–ł–Ķ —Ä–ĺ—Ā—ā–į –ł –Ņ–ĺ–ļ–į –Ĺ–Ķ –ī–ĺ—ą–Ľ–ł –ī–ĺ —Ä–Ķ—Ü–Ķ—Ā—Ā–ł–ĺ–Ĺ–Ĺ–ĺ–Ļ –∑–ĺ–Ĺ—č. –°–į–ľ—č–Ļ –Ņ–ĺ–Ņ—É–Ľ—Ź—Ä–Ĺ—č–Ļ –ł–∑ –Ĺ–ł—Ö, Leading Economic Index (LEI) –ĺ—ā –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ł Conference Board, –≤ –ĺ–ļ—ā—Ź–Ī—Ä–Ķ —Ā–Ĺ–ł–∑–ł–Ľ—Ā—Ź –ī–ĺ 0% —Ä–ĺ—Ā—ā–į. –Į—Ā–Ĺ–ĺ –ļ–į–ļ –ī–Ķ–Ĺ—Ć, —á—ā–ĺ –Ņ—Ä–ĺ–ľ—č—ą–Ľ–Ķ–Ĺ–Ĺ—č–Ļ —Ü–ł–ļ–Ľ –≤ –°–®–ź –Ĺ–į —Ā–Ņ–į–ī–Ķ. –ė–Ĺ–ī–Ķ–ļ—Ā –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–Ļ –į–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā–ł, —Ö–ĺ—Ä–ĺ—ą–ł–Ļ —Ā–ĺ–≤–Ņ–į–ī–į—é—Č–ł–Ļ –ł–Ĺ–ī–ł–ļ–į—ā–ĺ—Ä –Ņ—Ä–ł–Ī—č–Ľ–Ķ–Ļ –≤ –Ņ—Ä–ĺ–ľ—č—ą–Ľ–Ķ–Ĺ–Ĺ–ĺ–ľ —Ā–Ķ–ļ—ā–ĺ—Ä–Ķ, –≤ –ĺ–ļ—ā—Ź–Ī—Ä–Ķ —Ā–ĺ—Ā—ā–į–≤–ł–Ľ 48,3, –Ņ—Ä–ł –≥–ĺ–ī–ĺ–≤–ĺ–ľ –Ņ–ł–ļ–Ķ –≤ —Ź–Ĺ–≤–į—Ä–Ķ –Ĺ–į —É—Ä–ĺ–≤–Ĺ–Ķ 56,6. –Ě–Ķ–∑–Ĺ–į—á–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ–Ķ –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–ł–Ķ (—Ā 47,8 –ī–ĺ 48,3) –Ĺ–Ķ —Ā–Ľ–Ķ–ī—É–Ķ—ā –Ņ–Ķ—Ä–Ķ–ĺ—Ü–Ķ–Ĺ–ł–≤–į—ā—Ć, —ā–į–ļ –ļ–į–ļ —Ā–ĺ—Ö—Ä–į–Ĺ—Ź–Ķ—ā—Ā—Ź –≤–Ľ–ł—Ź–Ĺ–ł–Ķ —ā–ĺ—Ä–≥–ĺ–≤–ĺ–Ļ –≤–ĺ–Ļ–Ĺ—č –ł –∑–į–ľ–Ķ–ī–Ľ–Ķ–Ĺ–ł—Ź —Ä–ĺ—Ā—ā–į –≤ –ö–ł—ā–į–Ķ.

–ě–ī–Ĺ–į–ļ–ĺ —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ—É—é –į–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā—Ć, –ļ–į–ļ –ł –≤ –Ņ–Ķ—Ä–≤—č—Ö –ļ–≤–į—Ä—ā–į–Ľ–į—Ö —ć—ā–ĺ–≥–ĺ –≥–ĺ–ī–į, –ī–ĺ–Ľ–∂–Ĺ–ĺ –Ī—É–ī–Ķ—ā –Ņ–ĺ–ī–ī–Ķ—Ä–∂–ł–≤–į—ā—Ć –ł–Ĺ–ī–ł–≤–ł–ī—É–į–Ľ—Ć–Ĺ–ĺ–Ķ –Ņ–ĺ—ā—Ä–Ķ–Ī–Ľ–Ķ–Ĺ–ł–Ķ. –° –Ĺ–į—á–į–Ľ–į —ć—ā–ĺ–≥–ĺ –≥–ĺ–ī–į –ĺ–Ĺ–ĺ –ī–į–≤–į–Ľ–ĺ –Ĺ–į–ł–Ī–ĺ–Ľ—Ć—ą–ł–Ļ –≤–ļ–Ľ–į–ī –≤ —Ä–ĺ—Ā—ā –í–í–ü, –ł –≤ –Ņ—Ä–Ķ–ī—Ā—ā–ĺ—Ź—Č–ł–Ķ –ļ–≤–į—Ä—ā–į–Ľ—č —ć—ā–į —ā–Ķ–Ĺ–ī–Ķ–Ĺ—Ü–ł—Ź –Ĺ–į–≤–Ķ—Ä–Ĺ—Ź–ļ–į –Ņ—Ä–ĺ–ī–ĺ–Ľ–∂–ł—ā—Ā—Ź. –ü—Ä–į–≤–ł—ā–Ķ–Ľ—Ć—Ā—ā–≤–Ķ–Ĺ–Ĺ—č–Ķ —ā—Ä–į—ā—č, –Ĺ–ł–∑–ļ–ł–Ķ –≤ –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–Ķ–Ķ –≤—Ä–Ķ–ľ—Ź, –ľ–ĺ–≥—É—ā –≤—č—Ä–į—Ā—ā–ł, –Ķ—Ā–Ľ–ł —Ā–Ņ–į–ī –ĺ–ļ–į–∂–Ķ—ā—Ā—Ź —Ā–ł–Ľ—Ć–Ĺ–Ķ–Ķ –ĺ–∂–ł–ī–į–Ĺ–ł–Ļ. –Ę—Ä–Ķ–≤–ĺ–≥—É –≤—č–∑—č–≤–į—é—ā —ā–ĺ–Ľ—Ć–ļ–ĺ –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ü–ł–ł –≤ –ĺ—Ā–Ĺ–ĺ–≤–Ĺ–ĺ–Ļ –ļ–į–Ņ–ł—ā–į–Ľ, –ļ–ĺ—ā–ĺ—Ä—č–Ķ –Ķ—Č–Ķ —Ā —Ź–Ĺ–≤–į—Ä—Ź —ā—Ź–Ĺ—É—ā –í–í–ü –≤–Ĺ–ł–∑ –ł –ł–∑-–∑–į –Ņ–Ķ—Ā—Ā–ł–ľ–ł—Ā—ā–ł—á–Ķ—Ā–ļ–ł—Ö –Ĺ–į—Ā—ā—Ä–ĺ–Ķ–Ĺ–ł–Ļ —Ä—É–ļ–ĺ–≤–ĺ–ī–ł—ā–Ķ–Ľ–Ķ–Ļ –≤—Ä—Ź–ī –Ľ–ł –≤ –Ī–Ľ–ł–∂–į–Ļ—ą–Ķ–Ķ –≤—Ä–Ķ–ľ—Ź –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤—Ź—ā—Ā—Ź. –í —Ü–Ķ–Ľ–ĺ–ľ –Ĺ–į—ą –Ņ—Ä–ĺ–≥–Ĺ–ĺ–∑ –ī–Ľ—Ź —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł–ļ–ł –°–®–ź –Ĺ–ł –Ņ–Ľ–ĺ—Ö, –Ĺ–ł —Ö–ĺ—Ä–ĺ—ą. –ú—č –Ņ—Ä–Ķ–ī–Ņ–ĺ–Ľ–į–≥–į–Ķ–ľ, —á—ā–ĺ —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—á–Ķ—Ā–ļ–ł–Ļ —Ä–ĺ—Ā—ā –≤ —Ā–Ľ–Ķ–ī—É—é—Č–Ķ–ľ –≥–ĺ–ī—É –Ņ—Ä–ł–Ī–Ľ–ł–∑–ł—ā—Ā—Ź –ļ 1,6%, –ł–Ĺ—Ą–Ľ—Ź—Ü–ł—Ź –Ī—É–ī–Ķ—ā —É–ľ–Ķ—Ä–Ķ–Ĺ–Ĺ–ĺ–Ļ, –į –Ī–Ķ–∑—Ä–į–Ī–ĺ—ā–ł—Ü–į –ĺ—Ā—ā–į–Ĺ–Ķ—ā—Ā—Ź –Ĺ–ł–∂–Ķ 4%.

–ė—Ā—ā–ĺ—á–Ĺ–ł–ļ http://ru.tradingfloor.com/

–Ē–į–Ĺ–Ĺ—č–Ļ –ľ–į—ā–Ķ—Ä–ł–į–Ľ –Ĺ–Ķ –ł–ľ–Ķ–Ķ—ā —Ā—ā–į—ā—É—Ā–į –Ņ–Ķ—Ä—Ā–ĺ–Ĺ–į–Ľ—Ć–Ĺ–ĺ–Ļ –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ü–ł–ĺ–Ĺ–Ĺ–ĺ–Ļ —Ä–Ķ–ļ–ĺ–ľ–Ķ–Ĺ–ī–į—Ü–ł–ł –ü—Ä–ł –ļ–ĺ–Ņ–ł—Ä–ĺ–≤–į–Ĺ–ł–ł —Ā—Ā—č–Ľ–ļ–į http://elitetrader.ru/index.php?newsid=481064 –ĺ–Ī—Ź–∑–į—ā–Ķ–Ľ—Ć–Ĺ–į –£—Ā–Ľ–ĺ–≤–ł—Ź –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į–Ĺ–ł—Ź –ľ–į—ā–Ķ—Ä–ł–į–Ľ–ĺ–≤